Яндекс вовсю показывает свою рекламу во Вконтакте / Хабр

В сентябре «Яндекс» и «Вконтакте» договорились об эксперименте — показах рекламных объявлений, предназначенных для рекламной сети «Яндекс» на сайте «Вконтакте». Ссылка на статью в «Ведомостях».

Многие рекламодатели уже заметили свою рекламу, размещенную через сервис «Яндекс.Директ» на просторах «Вконтакте». Лично я замерил на 10 разных компьютерах и аккаунтах — каждый второй показ рекламы «Вконтакте» — это показ рекламы РСЯ (рекламной сети «Яндекса»). Таким образом, можно смело говорить, что это уже не эксперимент, а реальность. А это огромное событие для всей рекламной индустрии Рунета.

Почему это так?

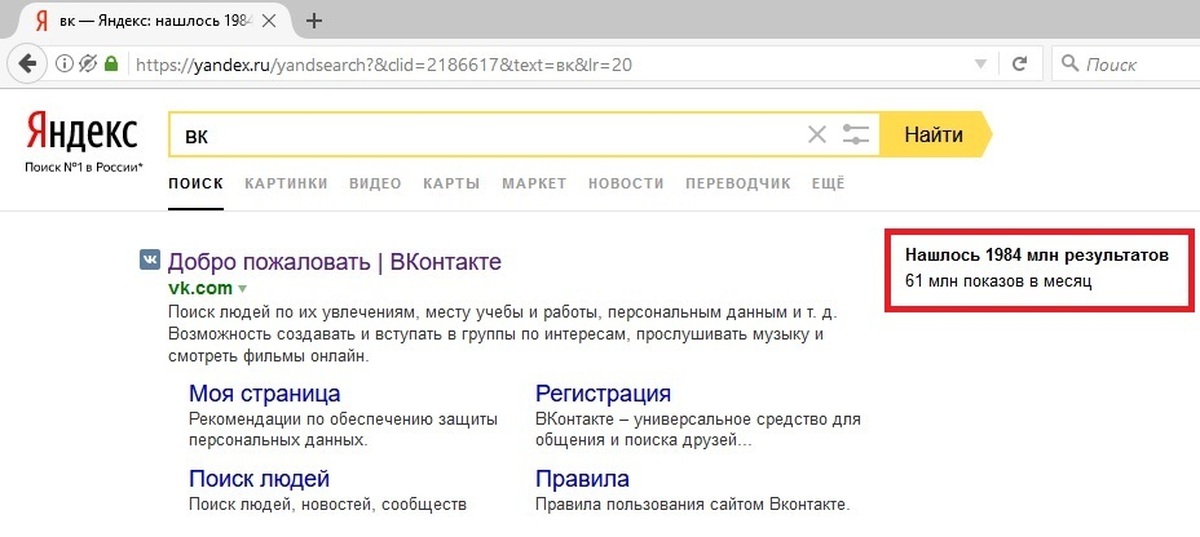

Во-первых, рекламная сеть «Яндекса» выросла по показам очень сильно. Пока что сложно говорить о цифрах, но по показам сеть «Вконтакте» больше, чем сеть «Яндекса». Если и правда каждый второй показ рекламы «Вконтакте» теперь будет показом РСЯ — мне кажется можно смело ожидать 50% роста показов в РСЯ.

Во-вторых, резко упадет количество показов таргетированной рекламы «Вконтакте».

В-третьих, мы можем говорить о стратегическом сотрудничестве двух огромных игроков Рунета.

В-четвертых: мы пока что не знаем, получил ли Яндекс ценные социально-демографические данные от Вконтакте, и получит ли потом. Но если это произойдет — вся структура медийного рынка рекламы Рунета претерпит огромные изменения.

Только подумайте, что будет, если удастся совместить данные о самых последних интересах пользователя с его социально-демографическими данными. Конечно, если это и будет происходить, то будет происходить постепенно, но в целом рынок становится все сложнее и сложнее. Возможно, в будущем мы столкнемся со 100%-м разделением рекламных кампаний в «Яндексе» на мужчин и женщин. Или по возрасту. Или по …. там видно будет, по какому параметру. И если эти данные получит только «Яндекс», и не получат другие игроки поиска, такие, как Google, то это очень сильно укрепит позиции «Яндекса» в Рунете.

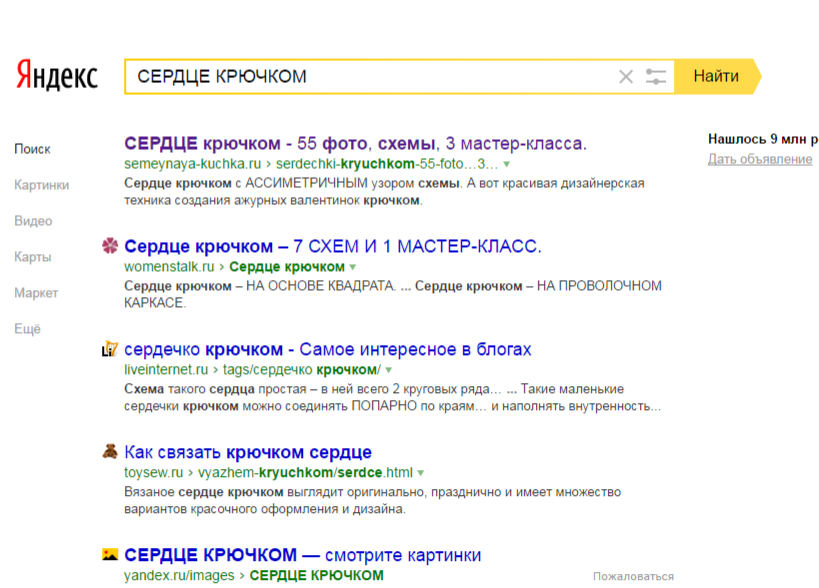

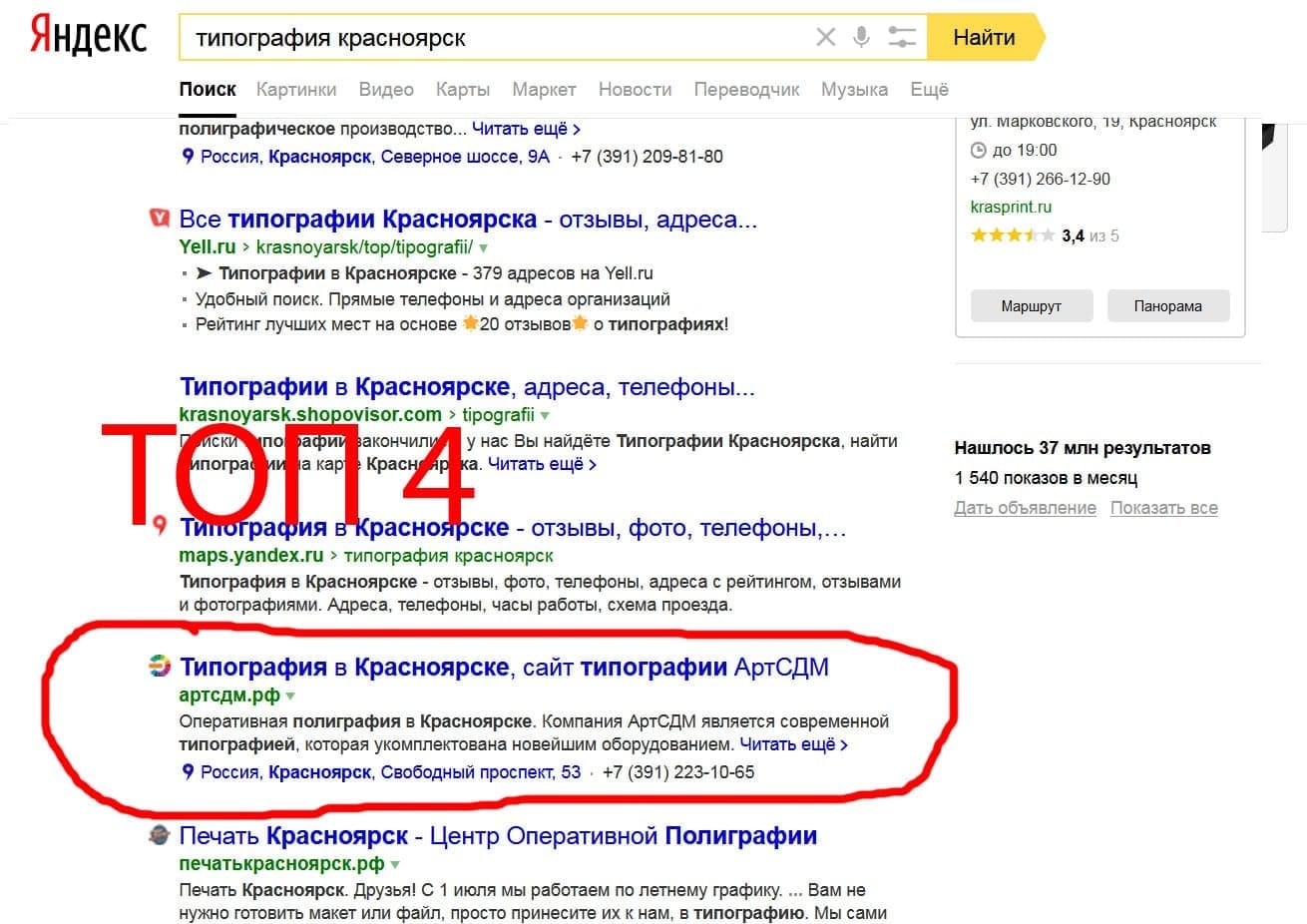

Вконтакте появилась реклама с обращением на «ты», что разрешено «Яндексом» и запрещено правилами «Вконтакте»:

Длина текстов и заголовков стала больше (75 и 33 у «Яндекса», против 65 и 25 у «Вконтакте»):

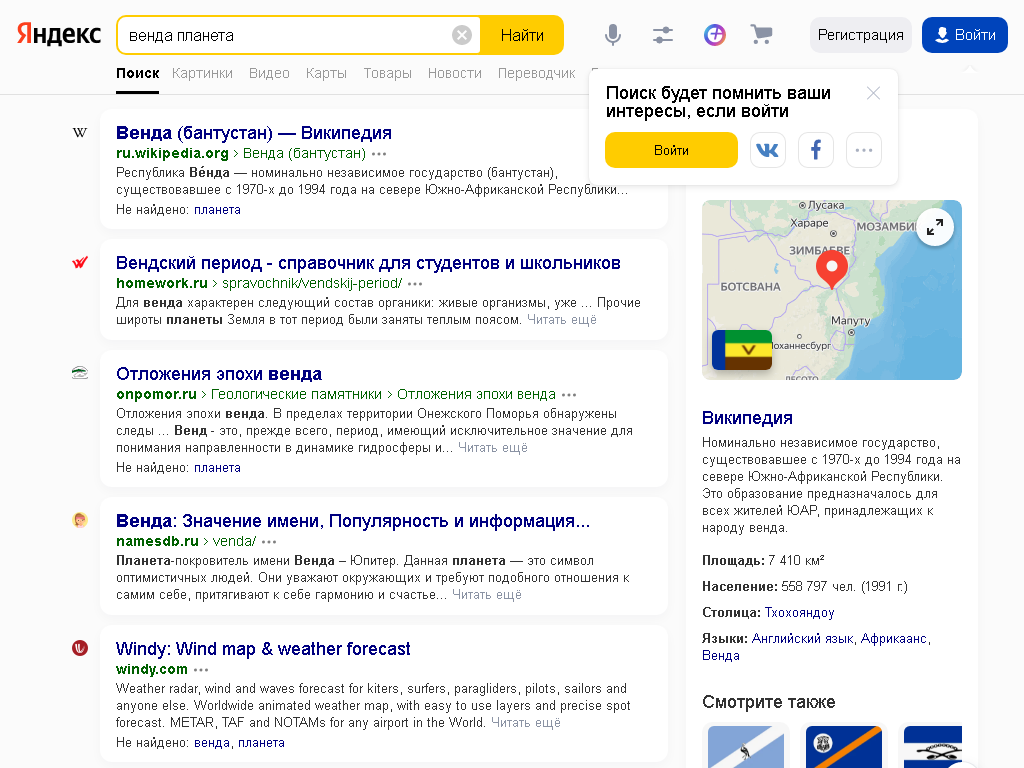

Ну и последнее доказательство того, что это действительно реклама «Яндекса»:

Похоже, что «Вконтакте» просто вставил себе на сайт код партнера сети РСЯ. Естественно, с доработкой по стилям, шрифтам, и что важно — без ссылки, на то, что это Яндекс.Директ, как на всех других сайтах.

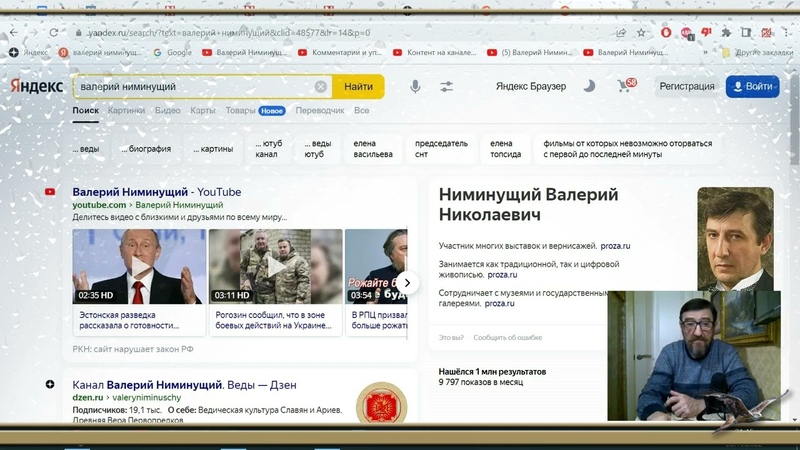

Что-ж, теперь «Вконтакте» показывает рекламу не только по интересам, половозрастным признакам, группам, но и по тому, что вы вчера искали в «Яндексе». Будем очень внимательно следить за этим сотрудничеством.

Пишите в комментарии официальные высказывания и статьи на эту тему. Спасибо.

Спасибо.

IPO Яндекса привлекло 1,3 миллиарда долларов, больше, чем ожидалось Первичное публичное размещение акций в США после того, как Google Inc. стала публичной в 2004 году.

Люди идут возле штаб-квартиры компании «Яндекс» в Москве 23 мая 2011 года. REUTERS/Сергей Карпухин

Самая популярная поисковая система России привлекла 1,3 миллиарда долларов (807 миллионов фунтов стерлингов), поскольку инвесторы скупили акции, соблазненные перспективами растущего интернет-рынка страны и эйфорией от блестящего дебюта LinkedIn Corp. на прошлой неделе.

Яндекс и его акционеры продали 52,2 млн акций по 25 долларов каждая, сообщил Reuters источник, проинформированный о сделке. Первоначально они планировали продать акции по цене от 20 до 22 долларов за штуку, но другой источник, близкий к проблеме, сообщил Reuters в понедельник, что Яндекс, скорее всего, продаст акции по цене от 24 до 25 долларов за штуку.

Интернет-компании, особенно те, которые выходят на развивающиеся рынки, похищают сердца инвесторов. Яндекс, по мнению многих аналитиков, возродил воспоминания о взрывном предложении своего китайского аналога Baidu Inc.

Яндекс, по мнению многих аналитиков, возродил воспоминания о взрывном предложении своего китайского аналога Baidu Inc.

«Каждая интернет-компания, недавно появившаяся на рынке, хочет стать следующей Baidu.com… Это действительно «Google» Китая», — сказал Энтони Моро, управляющий директор и руководитель отдела развивающихся рынков депозитария BNY Mellon. квитанционный отдел.

«Все остальные пытались быть «Facebook» того или «Amazon» того, но Яндекс действительно является «Google» России … Это огромный и растущий бренд».

Baidu, крупнейшая поисковая система Китая, взорвала рынки США, поднявшись на 354% во время своего дебюта на Nasdaq в 2005 году, и превратилась в один из ведущих мировых брендов.

Яндекс, стоимость IPO которого оценивается в 8 миллиардов долларов, следует за блестящим дебютом LinkedIn, чьи акции более чем удвоились в первый день торгов и напомнили о сомнительных оценках до краха доткомов десять лет назад.

«Я не знаю, получите ли вы такую огромную популярность (с Яндексом), как с LinkedIn», — сказал Даррен Фабрик, управляющий директор IPO инвестиционной компании IPOX Schuster LLC. Но «в первый день он должен торговаться достаточно хорошо даже при волатильности рынка».

Но «в первый день он должен торговаться достаточно хорошо даже при волатильности рынка».

Акции США закрылись на самом низком уровне за месяц в понедельник, в отличие от устойчивости рынка во время IPO LinkedIn.

LinkedIn торгуется в 34 раза больше продаж 2010 года, в то время как акции Google сейчас стоят чуть менее чем в шесть раз больше продаж 2010 года. IPO Яндекса оценивает акции в 18 раз больше продаж 2010 года.

Яндекс контролирует 65 процентов российского рынка интернет-поиска, почти в три раза больше, чем мировой лидер Google. Поклонники Яндекса также отмечают рост прибыли компании за счет онлайн-рекламы: в 2010 году доходы выросли в 9 раз.0 процентов до 135 миллионов долларов при продажах, которые выросли на 43 процента до 445 миллионов долларов.

Главный исполнительный директор Аркадий Волож заявил агентству Рейтер в 2005 году, что Яндекс может стать публичным. Компания планирует использовать выручку от IPO для обеспечения ликвидности акционеров, улучшения своего профиля и повышения финансовой гибкости, согласно заявлению Яндекса в регуляторы рынка ценных бумаг США.

Инвесторов может успокоить тот факт, что дуэт, основавший Яндекс в 1997 году — генеральный директор Волож и технический директор Илья Сегалович — сохранит большую часть своих активов.

Волож, дипломированный специалист по прикладной математике, начал заниматься поисковыми технологиями в 1989 году. Годом позже он основал собственную фирму по разработке программного обеспечения для поиска, где к нему присоединился геофизик Сегалович. В 1997 году они запустили сайт yandex.ru, которым в марте пользовались 38 миллионов уникальных пользователей.

Алгоритм поиска Яндекса, первоначально разработанный для поиска по ключевым словам в патентах, русской классической литературе и Библии, стал прорывом, поскольку он учитывал сложную грамматику русского языка.

Дуэт придумал название «Яндекс» — где «Я» означает русский эквивалент английского местоимения «I» — когда Сегалович экспериментировал с производными от слов, описывающих суть технологии. Полное название изначально расшифровывалось как «Еще один iINDEX».

Сегодня слово «Яндекс» стало синонимом интернет-поиска в русскоязычных странах, так как люди предлагают «спрашивать у Яндекса» ответы на свои запросы.

Частные инвесторы также сохраняют доли, в том числе Baring Vostok Capital Partners, которая купила Яндекс в 2000 году, когда его доход составлял всего 72 000 долларов, а убыток составил 2 миллиона долларов.

Первоначальные инвестиции фонда оценили Яндекс в 15 миллионов долларов, а это означает, что Baring Vostok и его партнеры могут получить в 93 раза больше своих первоначальных инвестиций.

Инвесторы, участвующие в IPO Яндекса, получат акции класса А, которые имеют только одну десятую голосующих акций класса Б, которые останутся у инсайдеров в сделке.

Кроме того, золотая акция, принадлежащая Сбербанку, контролируемому государством российскому банку, представляет собой ядовитую пилюлю, которую можно использовать, чтобы помешать любому отдельному инвестору приобрести голосующий пакет акций Яндекса в размере более 25 процентов.

Morgan Stanley, Deutsche Bank и Goldman Sachs возглавили размещение андеррайтеров.

Ожидается, что акции Яндекса начнут торговаться на Nasdaq во вторник под символом «YNDX».

Дополнительные репортажи Клэр Болдуин и Меган Дэвис из Нью-Йорка; Мария Киселева, Мелисса Акин и Джон Боукер в Москве; Под редакцией Александра Смита, Стива Орлофски и Бернарда Орра. TCS прекращает переговоры с Тинькофф на $5,48 млрд

Александр Марроу, Андрей Остроух. Яндекс закончился.

ФОТОГРАФИЯ: логотип российской интернет-группы «Яндекс» в штаб-квартире компании в Москве, Россия, 4 октября 2018 г. REUTERS/Shamil Zhumatov/File Photo

Крупнейший российский кредитор Сбербанк и его более мелкие конкуренты в области технологий и банковского дела застопорились менее чем через четыре недели после того, как о них объявила материнская компания Тинькофф TCS Group Holding.

TCS сообщила в своем заявлении, что договорилась с Яндексом не проводить сделку, но Тинькофф продолжит сотрудничать с ним в существующих и будущих проектах.

«Сегодня я решил разорвать возможную сделку с Яндексом», — сказал основатель TCS Олег Тиньков во внутреннем электронном письме, которое было просмотрено Reuters в пятницу.

С Тиньковым, крупным акционером ТКС, связаться не удалось, пресс-служба интернет-банка от комментариев отказалась.

Акции Яндекса в Москве подешевели на 2,2% до 4652,0 рубля ($59).0,64) в 14:51 по Гринвичу, в то время как акции TCS Group, зарегистрированные в Лондоне, упали на 1,3% после того, как ранее достигли трехмесячного минимума.

«НЕ ПРОДАЕТСЯ»

TCS и «Яндекс» объявили о начале переговоров 22 сентября, через несколько месяцев после того, как «Яндекс» объявил о прекращении сотрудничества со Сбербанком, крупнейшим кредитором России.

Тиньков сообщил в своем электронном письме, что Яндекс заинтересован только в поглощении Тинькофф, крупнейшего в мире полностью онлайн-банка с более чем 10 млн клиентов по всей России, тогда как Тиньков рассматривал сделку как слияние.

Яндекс договорился, что Тиньков будет участвовать в управлении банком и помогать Яндексу в целом после сделки, сообщил Тигран Худавердян, заместитель генерального директора Яндекса, в сообщении в своем корпоративном блоге, подлинность которого подтвердила его пресс-служба.

Худавердян сказал, что Тиньков выдвигал новые требования после каждого этапа переговоров, и его решение не стало неожиданностью.

Тиньков ранее преуменьшал слухи о приобретении, настаивая на том, что обсуждаемая сделка с Яндексом была не продажей, а слиянием.

«Тинькофф не продается ни Яндексу, ни МТС», — сказал Тиньков, ссылаясь на сообщения о том, что TCS ведет переговоры о продаже банка крупнейшему российскому оператору мобильной связи МТС.

А Владимир Евтушенков, глава «Системы», основного акционера МТС, сообщил Reuters, что Тиньков к нему не обращался.

Мария Суханова, аналитик TMT в BCS Global Markets, сказала, что возможны дальнейшие подходы.

«Мы не можем исключить, что стороны возобновят переговоры в будущем или что в конечном итоге появится другой покупатель во вселенной TMT для всей TCS или доля в ней», — сказала она.